Wohnungsmarkt Japan

Wohnimmobilien in Japan – Marktrückblick auf 2021

Der japanische Wohnimmobilienmarkt beeindruckte im zweiten Pandemiejahr 2021 mit anhaltender Resilienz. Die Anti-Virus-Beschränkungen, die Schließung der Grenzen und die verstärkte Homeoffice-Nutzung wirkten sich auf Neuanlagen und Mieteinnahmen relativ gering aus. Institutionelle Adressen aus dem In- und Ausland investierten kontinuierlich weiter und akzeptierten dabei steigende Preise. Dennoch blieben die Renditen relativ zum Bürosektor auf attraktivem Niveau.

Wirtschaft und Politik

Die japanische Volkswirtschaft überstand 2021 dank starker fiskalischer und monetärer Hilfen vergleichsweise gut. Trotz drei COVID-19-Infektionswellen wuchs das Bruttoinlandsprodukt laut einer Weltbank-Schätzung um real 1,7%. Der Mangel an Halbleitern und anderen Teilen beeinträchtigte japanische Exporte und Industrieproduktion im internationalen Vergleich eher wenig. Die Regierung hob den „Pandemie-Notstand“, der in erster Linie die Öffnungszeiten der Gastronomie und den Alkoholausschank einschränkte, Ende September auf. Danach zogen private Kapitalausgaben und Konsum an.

Die Aktienbarometer Nikkei 225 und Topix schlossen zum Jahresende auf dem höchsten Stand seit 1990. Die Kreditvergabe der Banken stabilisierte sich nach dem kräftigen Anstieg im Jahr 2020 auf einem hohen Niveau. Gemäß Daten der Bank of Japan nahm die Gesamtsumme ausstehender Kredite an den nicht-staatlichen Immobiliensektor von 112 Bill. Yen (862 Mrd. Euro, Stand 30.9.21) während der Pandemie zu keinem Zeitpunkt ab. Vielmehr wuchsen die Ausleihungen laut Daten des Marktforschers Nikkei seit dem Herbst 2013 inzwischen das 33. Quartal hintereinander.

Die Rendite der 10-jährigen Staatsanleihe (JGB) bewegte sich ab August geringer nach oben als in westlichen Ländern. Zwar kaufte die Bank of Japan weniger Staatsanleihen und Aktienindexfonds, aber hielt an ihrer extrem lockeren Geldpolitik fest. Der gewachsene Renditeabstand zu US-Staatsanleihen wertete den Yen gegenüber dem Dollar ab.

Das politische Umfeld für Investitionen blieb stabil. Der Wechsel von Premierminister Yoshihide Suga zu Fumio Kishida im September verlief reibungslos. Kishida gewann die Parlamentswahl Ende Oktober mit komfortablem Vorsprung und brachte danach rekordhohe Extraausgaben zur Überwindung der Pandemie-Schäden auf den Weg.

Die Bevölkerung schrumpfte im Gesamtjahr 2021 aufgrund der niedrigen Geburtenrate um geschätzt knapp 440.000 auf 125,8 Millionen. Doch die Metropolen litten darunter kaum. Die Bevölkerung von 8,9 Millionen Menschen in den 23 Stadtbezirken von Tokio nahm zwar um 41.000 Personen netto gegenüber dem Vorjahr ab. Aber fast zwei Drittel davon waren Ausländer, weil kaum neue Visa für Arbeiter und Studenten erteilt wurden. Der Aufwärtstrend scheint ungebrochen zu sein – von 2010-2021 wuchs die Einwohnerzahl um insgesamt 9,6%.

Neuinvestitionen und Nachfrage

Nach KENSHO-Berechnungen verzeichneten Wohnimmobilien unterm Strich Neuinvestitionen von netto 10,8 Mrd. Euro, in beiden Corona-Jahren zusammen waren es 37,6 Mrd. Euro. Die Assets von privat gehaltenen REITs stiegen von 22,5 auf 23,4 Bill. Yen (180 Mrd. Euro). Das Vermögen börsennotierter Wohn-REITs wuchs von 20,2 auf 20,7 Bill. Yen (160 Mrd. Euro). Der Eintritt neuer Player signalisiert einen fortgesetzten Aufwärtstrend. So kündigte die Allianz Real Estate im Dezember an, mit zwei großen Partnern 2 Mrd. Dollar in japanische Wohnimmobilien zu stecken. Die Eigenkapitalzusagen belaufen sich bereits auf 750 Mill. Dollar. Das Investmentinteresse institutioneller Investoren bleibt stark, auch unter Beteiligung ausländische Investoren, deren Transaktionsanteil an Wohnungen von null in 2012 auf fast 40% in 2020 geklettert war.

Die stärkere Nachfrage muss nicht zu Preissprüngen führen. Denn das Wohnungsangebot wird wachsen, da wegen der vermehrten Homeoffice-Arbeit einige Büroflächen in Wohnungen umgewandelt werden sollen. Zum Beispiel plant der Entwickler des höchsten Wolkenkratzers „Torch Tower“ am Bahnhof Tokio für die oberen Stockwerke neuerdings 50 Luxus-Apartments mit Monatsmieten von 1-5 Mill. Yen ein. Laut der Prognose des Real Estate Economic Institute kommen 2022 in den 23 Stadtbezirken von Tokio 14.000 neue Apartments auf den Markt, ein Plus von 1,4% gegenüber dem abgelaufenen Jahr. Im Großraum Tokio werden laut dieser Prognose 34.000 Einheiten angeboten (+4,6%).

Wohnungspreise

Die Gewöhnung an die Pandemie und die konsistente Investorennachfrage verursachten 2021 eine teilweise deutliche Preiserholung. Der Durchschnittspreis eines Neu-Apartments im Großraum Tokio (Januar bis November) stieg um 8,0% zum Vorjahr und erreichte mit 64,78 Mill. Yen den höchsten Stand seit 1990, als die sogenannte „Blasenwirtschaft“ endete. Zugleich sank der Angebotsbestand im Großraum Tokio den 24. Monat hintereinander.

Ebenso zog die Nachfrage nach Gebrauchtwohnungen kräftig an. Ein Beispiel: Für 631 Ex-Athleten-Apartments im Olympia-Dorf mit Flächen von 61-123 m2 zu Verkaufspreisen von 50-292 Mill. Yen (384.000-2,2 Mill. Euro) wurden 5.546 Kaufgebote abgegeben. Wegen der fast neunfachen Überzeichnung musste der Entwickler die Zuschläge per Los vergeben.

Der Wiederverkaufspreis einer 70-Quadratmeter-Wohnung im Großraum Tokio erklomm im Juni laut Datenplattform REINS das historische Hoch von 41,14 Mill. Yen (318.000 Euro). Das entsprach einem Plus von 17% gegenüber Juni 2020. Der durchschnittliche Verkaufspreis je Quadratmeter für eine Gebrauchtwohnung im Großraum Tokio lag im November bei 807.200 Yen/m2. Das waren 6,4% mehr als im Vorjahr und bedeutete den 19. monatlichen Anstieg in Folge. Zu diesem Trend tragen auch ausländische Investoren bei, deren Transaktionsanteil an Wohnungen von null in 2012 auf fast 40% in 2020 geklettert war.

Renditen

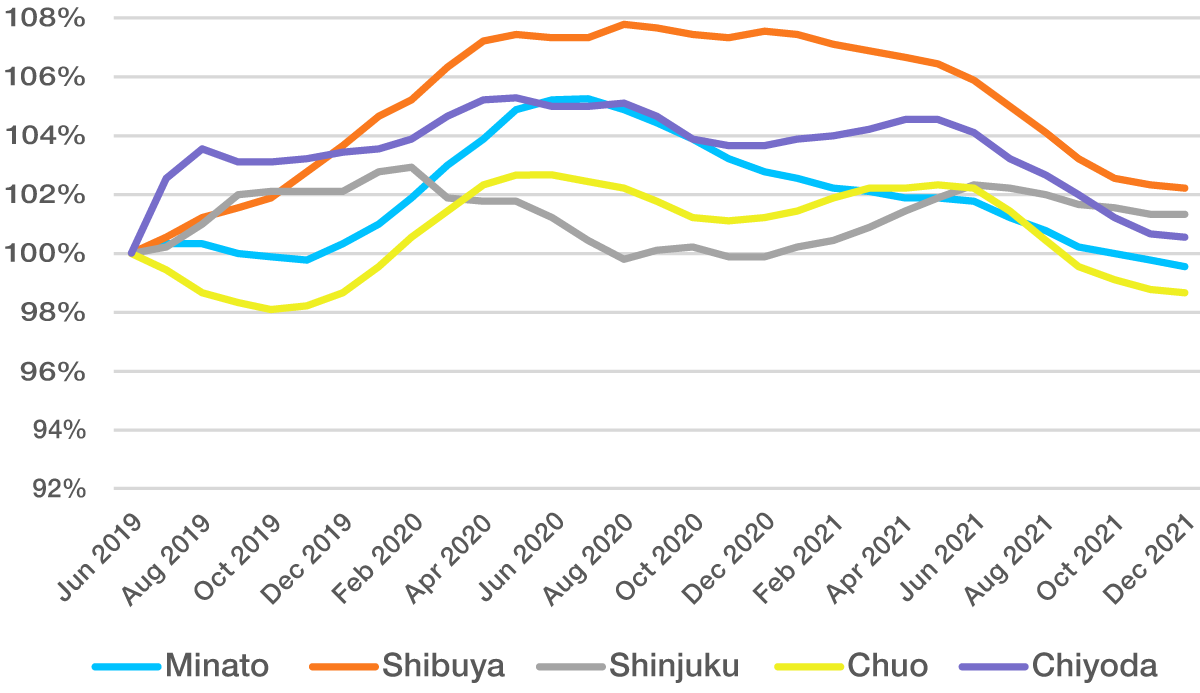

Für die höheren Preise der Wohnimmobilien mussten die Investoren mit weniger Rendite bezahlen. Der Kapitalisierungssatz der Wohn-J-REITs sank von 4,30% im zweiten Halbjahr 2020 auf 4.22% im Juli 2021landesweit, bzw. von 4.02 auf 3.94 in Tokyo . (Zum Vergleich: Die Renditen im Bürobereich verharrten auf 4,0% landesweit und 3,75% in Tokio bei steigenden Leerstandsraten.) Einige Investoren wichen auf Osaka aus, so dass sich die Renditedifferenz zu Tokio von 0,50 auf 0,25 Punkte verkleinerte. Andere Anleger setzten auf Objekte in den bisher vernachlässigten Vororten der Hauptstadt Tokio. Die Mietpreise von kleinen Apartments für Singles (unter 30 m2) und Paare (30-50 m2) setzten ihren Abwärtstrend seit Anfang 2020 fort. Währenddessen kletterten die Mietpreise für Familien-Wohnungen (ab 70 m2) – wegen der vermehrten Homeoffice-Nutzung ziehen einige Familien und auch Paare in größere Einheiten um. Ebenso profitieren bei Wohneinheiten mit mehr als einen Studio die Mietpreise in den Randlagen von Tokio gegenüber zentralen Lagen wie folgendes Bild zeigt:

Changes in rent by ward

6-Monate Durchschnitt Mietpreis für Einheiten größer als Studio in Tokyo (Stadt)

6-Monate Durchschnitt Mietpreis für Einheiten größer als Studio im Großraum Tokyo

Zusammenfassung

Trotz hoher makroökonomischer Volatilität und den Verwerfungen durch die Pandemie bewährten sich Investitionen in Wohnimmobilien in Japan 2021 erneut als nachhaltige und resiliente Vermögenswerte. Das dementsprechend gestiegene Interesse institutioneller Adressen aus dem In- und Ausland vergrößerte den Druck auf den Kapitalisierungszins. Bei Neuanlagen sollten Investoren die divergierenden Miettrends beachten und den Aufbau eines diversifizierten Wohnungsportfolios als tragfähige Strategie wählen.